De forse kostenstijging voor de ondernemingen doet de economische bedrijvigheid afnemen, omdat veel ondernemingen zich genoodzaakt zien hun productie terug te schroeven nu hun winstgevendheid onder druk staat. Het negatieve effect op de groei zou al in september zichtbaar zijn en in het laatste kwartaal van 2022 intensifiëren, waarna een herstel zou volgen in de loop van 2023. Dit blijkt uit een nieuwe enquête van de NBB in samenwerking met diverse federaties die de ondernemingen en zelfstandigen vertegenwoordigen, en lijkt dus te bevestigen dat de Belgische economie afstevent op een korte recessie van beperkte omvang, al is de onzekerheid heel groot. Voorts verwachten de respondenten dat de kostenstijgingen en de inflatiedruk op korte termijn zullen aanhouden. Ze geven evenwel aan dat ze die kostenstijgingen niet volledig doorberekenen in de verkoopprijzen, waardoor een loon-prijsspiraal snel afzwakt. Tot slot verslechteren de indicatoren voor het ondernemersvertrouwen in deze enquête aanzienlijk.

Tussen 26 en 28 september 2022 hebben diverse federaties die de ondernemingen en zelfstandigen vertegenwoordigen (BECI, NSZ, UCM, UNIZO, UWE en VOKA) een ad-hocenquête gehouden bij de Belgische ondernemingen. Het initiatief wordt gecoördineerd door de NBB en het VBO en is bedoeld om de perceptie van bedrijven in het huidige economische klimaat te meten en in het bijzonder om de moeilijkheden in te schatten waarmee bedrijven en zelfstandigen worden geconfronteerd als gevolg van de scherpe toename van de energieprijzen en van de loonstijging[1]. De methodologische aanpak is vergelijkbaar met die voor de enquêtes die sinds maart 2020 werden uitgevoerd om de economische gevolgen van de COVID-19-pandemie in kaart te brengen. De vragenlijst werd aangepast aan de huidige situatie en bezorgdheden. In totaal namen 4 514 ondernemingen en zelfstandigen deel aan deze enquête. In de huidige context heerst grote onzekerheid en enquêtegegevens zijn subjectief. Daarom is enige voorzichtigheid geboden bij de interpretatie van de resultaten die hier worden toegelicht.

De ondernemingen en zelfstandigen melden een afname van hun productie maar verwachten dat de economische situatie verbetert in de loop van 2023

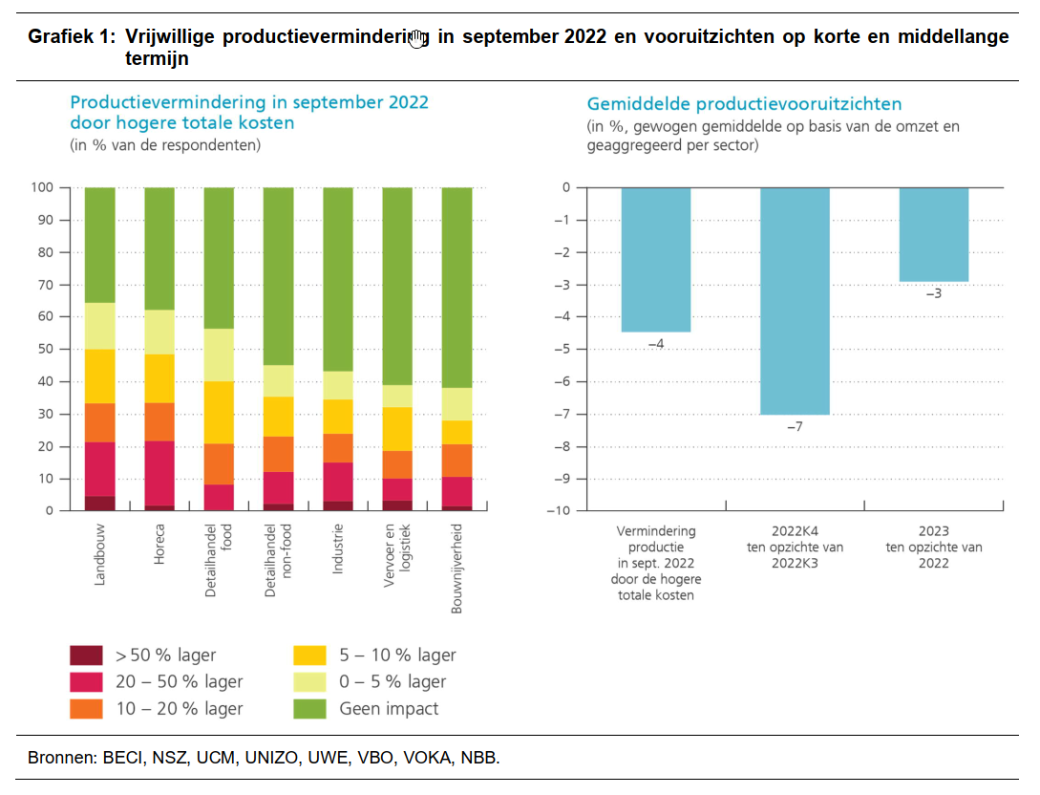

De forse kostentoename, in het bijzonder als gevolg van de scherpe stijging van de energieprijzen en de snelle loonindexering, zet de winstgevendheid van de ondernemingen onder druk. Zo gaf een derde van de bevraagde ondernemingen, met inbegrip van de zelfstandigen, aan dat zij hun productie of dienstverlening vrijwillig hebben teruggeschroefd in september 2022. Rekening houdend met de ondernemingsgrootte en de sectorale toegevoegde waarde, wordt de omvang van deze vermindering op 4 % geschat. Hierbij dient wel opgemerkt dat dergelijke enquêteresultaten de werkelijke macro-economische impact soms overschatten. De zwaarst getroffen sectoren zijn de landbouw, de horeca, de detailhandel (in het bijzonder de voedingswinkels) en de verwerkende nijverheid.

[1] Voor de huidige enquête werd vooraf geen steekproef bepaald. Ze is gebaseerd op de beoordeling van de ondernemingen die besluiten aan de enquête deel te nemen. De resultaten worden evenwel gecorrigeerd om de samenstelling van de toegevoegde waarde van de Belgische ondernemingen zo getrouw mogelijk weer te geven. Er moet ook worden opgemerkt dat de diensten voor openbaar bestuur en defensie, voor onderwijs en voor menselijke gezondheidszorg niet in de resultaten zijn opgenomen.

De kleine bedrijven rapporteren de grootste productieverminderingen. De zelfstandigen en de ondernemingen met minder dan 10 werknemers hebben hun activiteit immers sterker teruggeschroefd, gemiddeld met 8 %. Voor de heel grote ondernemingen is de negatieve impact van de kostenstijging daarentegen beperkter.

De respondenten uit de enquête verwachten een verdere daling van hun economische activiteit in het laatste kwartaal van 2022. Ze ramen die afname op gemiddeld 7 % in vergelijking met de situatie in de maand september. Opnieuw worden de sterkste dalingen opgetekend door de kleinere bedrijven. De respondenten zijn evenwel minder pessimistisch voor het jaar 2023 als geheel. Ze verwachten dat hun productie 3 % lager zal zijn dan in 2022. Hoewel het negatief blijft, suggereert dit lagere groeipercentage op jaarbasis een herstel in de loop van 2023, al is de onzekerheid heel groot.

De belangrijkste oorzaken van de daling van de activiteit zijn duidelijk de hoge loonkosten en de stijgende energieprijzen, aangehaald door respectievelijk 60 % en 57 % van de bevraagde ondernemingen. In vergelijking met de vorige enquête, van maart 2022, hebben die twee belemmeringen, en vooral de hoge loonkosten, aanzienlijk aan belang gewonnen. Op te merken valt dat de forse energieprijsstijging een van de belangrijkste remmen is op de activiteit van de ondernemingen, maar dat dit vooral geldt in de energie-intensievere bedrijfstakken (waaronder de landbouw, de voedingswinkels, de horeca en de industrie). De loonstijging daarentegen heeft een bredere negatieve impact op de Belgische ondernemingen.

Anderzijds is het percentage respondenten dat “matige” of “ernstige” bevoorradingsproblemen meldt, in september gedaald ten opzichte van de situatie zes maanden eerder. In de meeste sectoren die sterker afhankelijk zijn van bevoorrading, zoals de industrie, de landbouw en de bouw, is ten opzichte van maart 2022 een verbetering merkbaar. De ondernemingen in de sectoren die verband houden met levensmiddelen, namelijk de horeca en de voedingswinkels, melden daarentegen een intensivering van dat probleem dat nu ongeveer 40 % van hen treft.

De ongerustheid van de ondernemingen komt ook tot uiting in hun perceptie van het faillissementsrisico. Dat is toegenomen in vergelijking met de resultaten van zes maanden geleden. Het huidige niveau ligt dicht bij dat van 2020, toen de economie hard werd getroffen door de COVID-19-pandemie, maar blijft onder de piek van november 2020 tijdens de tweede lockdown. We stellen echter een forse verslechtering vast bij de voedingswinkels (bakkerijen, slagerijen, enz.). Ook de specifieke indicator over de mate van bezorgdheid over de huidige bedrijfsactiviteiten is aanzienlijk toegenomen tot het meest pessimistische resultaat sinds de enquête begin 2020 werd ingevoerd. Deze indicatoren geven een wat meer pessimistisch beeld in vergelijking met de bovenvermelde productieverminderingen en de maandelijkse NBB-indicator van het ondernemersvertrouwen. Die laatste blijft immers ver boven het niveau van het voorjaar van 2020. Het is dus mogelijk dat de indicatoren over de algemene bezorgdheid en het faillissementsrisico in deze enquête de omvang van de huidige crisis enigszins overschatten.

De kostenstijging zou slechts gedeeltelijk in de verkoopprijzen worden doorberekend, waardoor een loon-prijsspiraal in principe snel aan kracht inboet

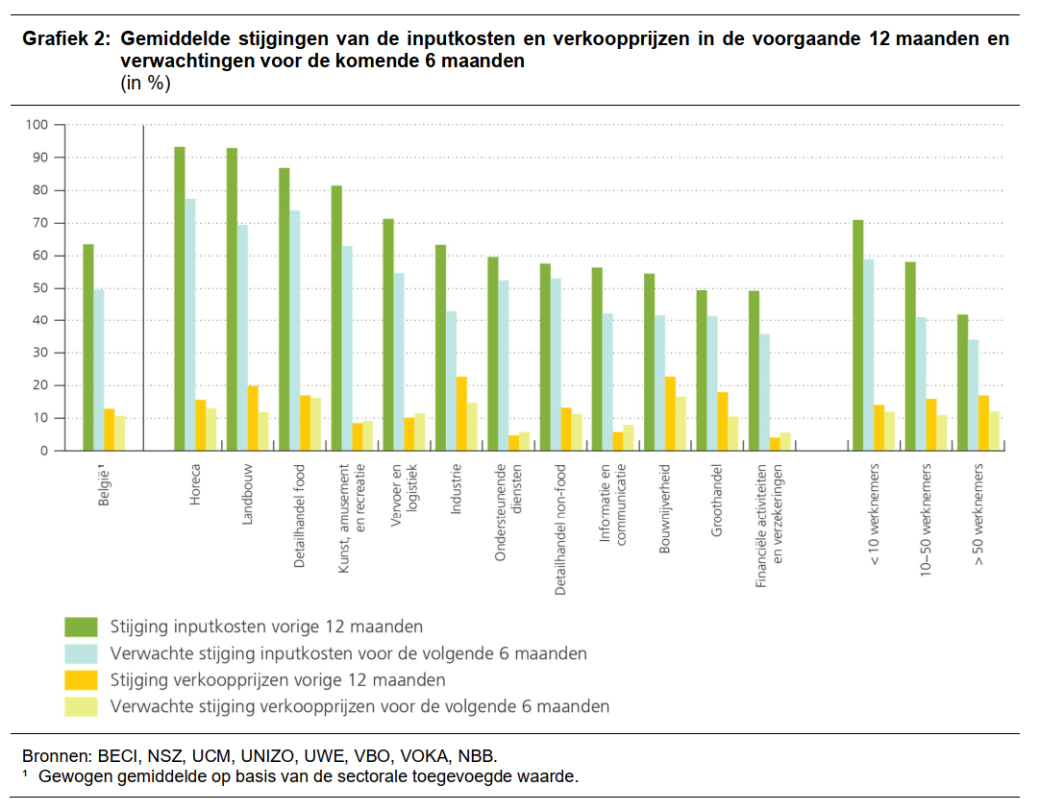

Bij een aanzienlijke stijging van de kosten kan een onderneming ervoor kiezen die stijging (geheel of gedeeltelijk) door te berekenen in haar verkoopprijzen, maar dat gebeurt niet automatisch en dat hangt ook af van de verwachte impact op de afzet en de duur van de lopende overeenkomsten. De meeste bevraagde ondernemingen hebben hun verkoopprijzen de afgelopen twaalf maanden verhoogd, in het bijzonder in de bedrijfstakken die sterker afhankelijk zijn van inputs, zoals de bouw en de verwerkende nijverheid. Net zoals bij de vorige enquête in maart werd vastgesteld, lag het stijgingspercentage van de verkoopprijzen in de afgelopen 12 maanden, nu geraamd op gemiddeld 13 %, evenwel lager dan de stijging van de inputkosten (+63 %).

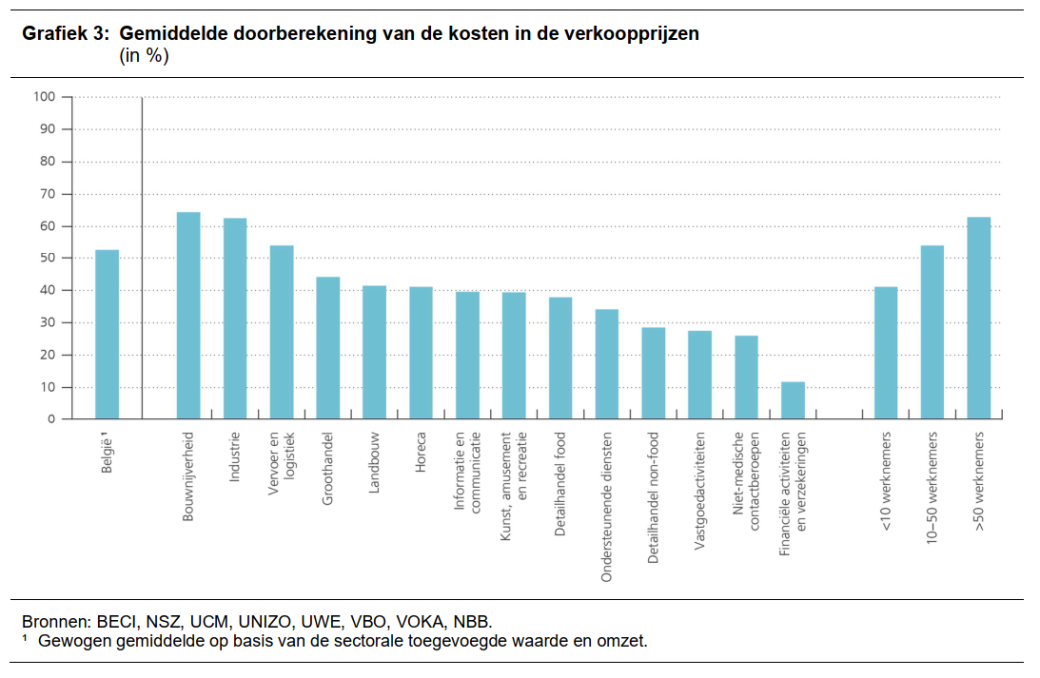

Op de vraag in hoeverre de kostenstijging wordt doorberekend in de verkoopprijzen, gaven de ondernemingen duidelijk aan dat zij ze gedeeltelijk doorberekenen. De grootste ondernemingen meldden echter gemiddeld een sterkere doorberekening, met ongeveer 63 %, terwijl dit percentage slechts 54 % bedraagt voor ondernemingen met 10 tot 50 werknemers en 41 % voor ondernemingen met minder dan 10 werknemers. Dit resultaat weerspiegelt allicht het sterkere prijszettingsvermogen van grotere ondernemingen. De helft van de bedrijven met meer dan 50 werknemers geeft in dat verband aan dat zij prijsherzieningsclausules in hun contracten gebruiken, terwijl slechts 15 % van de zelfstandigen en kleinste bedrijven dat doen. Voor de marktsector als geheel zou de mate van doorberekening van de kosten in de prijzen volgens de resultaten van deze enquête iets meer dan 50 % bedragen. Dit lijkt in overeenstemming met wat op basis van de ramingsmodellen en eerder onderzoek van de NBB ter zake[2] kan worden verwacht. Dat houdt ook in dat een loon-prijsspiraal in principe snel aan kracht verliest, zodra de externe kostendruk, vooral van de energieprijzen, afzwakt.

[2] Bijnens en Duprez (2022) ramen de gemiddelde doorberekening van de kosten op de verkoopprijzen op ongeveer 60 %.

Belangrijk om op te merken is dat de respondenten wel verwachten dat de inflatie de komende zes maanden nog heel hoog zal blijven. Dat heeft mogelijk te maken met de vertraagde werking van de indexeringsmechanismen (waarbij zware loonkostenstijgingen nog moeten komen, zoals bv. op 1 januari). De respondenten gaan ook uit van een verdere aanzienlijke stijging van hun inputkosten. Dat lijkt wat in tegenspraak met de recent afnemende wereldprijzen voor intermediaire inputs en energie. Rekening houdend met de gerapporteerde omvang van de stijging van de energiekosten (zie hieronder), is het echter mogelijk dat de sterke stijging van de gas- en elektriciteitsprijzen nog niet volledig weerspiegeld wordt in de kosten van de ondernemingen en zelfstandigen. Dit kan bijvoorbeeld toe te schrijven zijn aan een tijdelijke bescherming via vaste contracten of hedging-contracten.

Ondernemingen met een intensief energieverbruik zijn ontegensprekelijk kwetsbaarder

Begin 2021 maakten de energiekosten voor gas en elektriciteit voor een kwart van de ondernemingen méér dan 5 % van het totaalbedrag van de omzet uit. Van de bedrijven die deze enquête hebben ingevuld, behoren die met het meest intensieve energieverbruik onder meer tot de landbouw, de voedingswinkels, de horeca en de industrie. In totaal steeg de elektriciteitsfactuur van de ondernemingen tussen begin 2021 en september 2022 gemiddeld met 120 % en hun gasfactuur met 143 %. Dit blijft, vooral voor gas, ver onder de marktprijsstijgingen.

Uiteraard zijn de meest energie-intensieve bedrijven gemiddeld kwetsbaarder voor de energieprijsstijgingen. Ze melden een sterkere vermindering van de activiteit en ze verwachten bovendien dat die in de toekomst opnieuw forser zal afnemen dan voor andere ondernemingen.

Hoewel de verschillen tussen de ondernemingen duidelijk minder uitgesproken zijn op het vlak van de verkoopprijzen, zijn het opnieuw de energie-intensieve bedrijven die de sterkste toename ervan rapporteren. Ook voor de toekomst verwachten ze een wat sterkere stijging dan de andere bevraagde ondernemingen.

Tijdelijke werkloosheid zou de schok op de arbeidsmarkt deels opvangen, terwijl de investeringen wel duidelijk zouden afnemen

De respondenten geven aan dat zij hun investeringsplannen de komende twee jaar fors zullen terugschroeven. De omvang van deze daling is trouwens groter dan die van de productie: ten opzichte van 2022 wordt ze gemiddeld op 24 % geraamd. Dit is een duidelijke verslechtering vergeleken met het resultaat van de vorige enquête in maart 2022 (een vermindering van 12 %). Kleine ondernemingen zouden bovendien meer geneigd zijn om hun investeringen terug te schroeven. Deze resultaten moeten echter met enige voorzichtigheid worden geïnterpreteerd, aangezien de ondernemingen, ook tegen de achtergrond van grote onzekerheid, bv. ook tijdens de COVID-19-pandemie een aanzienlijke daling van hun investeringen hadden voorspeld, zonder dat dit in de praktijk is gebleken.

De huidige economische situatie zou ook wegen op de werkgelegenheid, maar in beperktere mate dan op de investeringen. Rekening houdend met de ondernemingsgrootte en de sectorale werkgelegenheid verwachten de respondenten de komende zes maanden een afname van de werkgelegenheid met gemiddeld 1,4 %.[3] De daling zou echter meer uitgesproken zijn in de detailhandel en de horeca, net als bij de kleine ondernemingen en de ondernemingen die sterk afhankelijk zijn van energiebevoorrading. Er moet nogmaals worden opgemerkt dat de COVID-19-crisis heeft getoond dat de initiële verwachtingen van de ondernemingen te pessimistisch kunnen zijn; de arbeidsmarkt is toen heel veerkrachtig gebleken. De huidige schok voor de arbeidsmarkt zou overigens deels worden opgevangen door een toegenomen beroep op tijdelijke werkloosheid, aangezien 40 % van de bevraagde ondernemingen dit mechanisme de komende zes maanden verwachten te activeren voor een deel van hun werknemers.

[3] Deze raming heeft alleen betrekking op de loontrekkenden en het algemene effect op de werkgelegenheid in de private sector omvat ook de zelfstandigen die hun activiteit stopzetten.

Bron: NBB