Hoe moet het internationale belastingsysteem worden aangepast aan de steeds verdere globalisering en digitalisering van de economie? Wat zijn de voornaamste elementen uit de bij de OESO onderhandelde tweepijleroplossing, welke economische impact heeft ze en hoe kan het ontwerp ervan worden verbeterd?

Sinds 2019 wordt de volledige versie van de artikels van het Economisch Tijdschrift in het Engels gepubliceerd, met een digest in het Nederlands en het Frans.

Digest

Het huidig kader voor het belasten van bedrijfswinsten dateert van de jaren 1920. Sindsdien is het economische leven ingrijpend veranderd. Bedrijven zijn steeds vaker wereldwijd actief en de voortschrijdende digitalisering heeft het dagelijkse leven drastisch gewijzigd. De huidige internationale belastingprincipes zijn echter onvoldoende met deze wereldwijde en digitale bedrijfspraktijken mee geëvolueerd. Daardoor wordt het huidige systeem algemeen als niet langer aanvaardbaar aangevoeld. Bedrijven die internationaal actief zijn, maken steeds vaker gebruik van de mazen in het bestaande belastingstelsel om hun totale belastingverplichtingen te verlagen. Bovendien blijft de fundamentele vraag hoe de heffingsrechten op de winsten van multinationals tussen rechtsgebieden moeten worden verdeeld onbeantwoord.

Als logisch gevolg daarvan is de noodzaak om de coördinatie van de vennootschapsbelasting te intensiveren opnieuw op de voorgrond getreden. In 2013 heeft de OESO met de steun van de G20 haar project Base Erosion and Profit Shifting (uitholling van de belastinggrondslag en winstverschuiving – BEPS) met succes gelanceerd. In twee jaar tijd werden niet minder dan 13 rapporten opgesteld, die uitmondden in een reeks aanbevelingen, nieuwe internationale regels en goede praktijken. Het BEPS-project omvat 15 actiepunten. Actie 1, fiscale uitdagingen door digitalisering, is momenteel de topprioriteit voor het OESO/G20 Inclusief Kader en leidde tot een tweepijleroplossing voor de hervorming van de internationale vennootschapsbelasting. Tot hiertoe stemden 137 rechtsgebieden die tot het Inclusief Kader behoren met de tweepijleroplossing in. Dat is een belangrijke mijlpaal op weg naar een nieuwe algemene visie op de manier waarop belastingontwijking en -ontduiking in de internationale belastingheffing moeten worden aangepakt.

Hoe werden Pijler 1 en 2 vormgegeven?

Met Pijler 1 wordt het internationale vennootschapsbelastingstelsel zodanig aangepast dat marktjurisdicties heffingsbevoegdheid krijgen over een deel van de winst van grote multinationals. Een deel van die winst zal worden toegewezen op basis van de plaats waar de werkelijke verkoop plaatsvindt, zonder dat de multinational daar fysiek aanwezig hoeft te zijn. Pijler 1 zal van toepassing zijn op multinationals met een wereldwijde omzet van meer dan € 20 miljard. De uitvoering van Pijler 1 houdt in dat landen een multilateraal verdrag ondertekenen waarin zij zich ertoe verbinden alle unilaterale belastingen op digitale diensten en soortgelijke maatregelen af te schaffen en geen nieuwe in te voeren. Volgens de meest recente informatie van de OESO (2022) zijn de onderhandelingen om Pijler 1 in de praktijk te brengen nog steeds aan de gang. Het OESO Inclusief Kader verwacht dat tegen medio 2023 de Pijler 1- wereldwijd zullen worden aangenomen, dat wil zeggen door een kritiek aantal landen waaronder de grootste economieën die het hoofdkantoor van de meeste grote multinationals huisvesten. Pijler 1 zou dan in 2024 in werking treden.

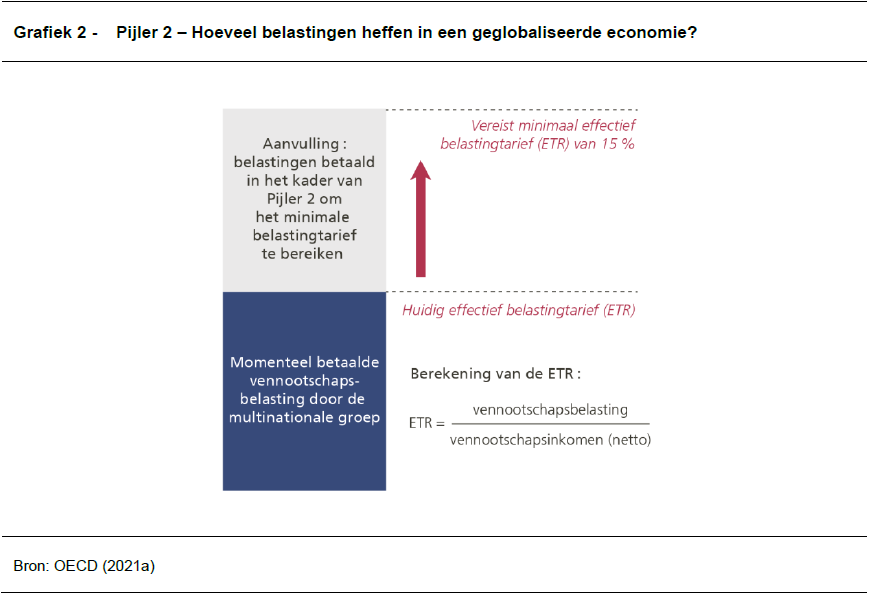

Pijler 2 omvat een minimale vennootschapsbelasting van 15 % die ervoor moet zorgen dat grote multinationals een rechtvaardig deel aan belastingen betalen, ongeacht waar ze gevestigd zijn. Wanneer een lager percentage belastingen wordt geheven dan het minimale effectieve belastingtarief (effective tax rate – ETR) van 15 %, moet de multinational een aanvullende belasting betalen die het effectieve tarief op 15 % brengt. Pijler 2 omvat twee belangrijke onderling verbonden belastingregels, namelijk de (i) regel inzake inkomeninclusie (Income Inclusion Rule – IIR) en de (ii) regel inzake onderbelaste betalingen (Undertaxed-payments rule – UTPR). Pijler 2 zal van toepassing zijn op multinationals met een wereldwijde omzet van meer dan € 750 miljoen. Daardoor is een veel groter aantal internationaal actieve bedrijven aan Pijler 2 onderworpen dan aan Pijler 1.

Een ander verschil met Pijler 1 is dat de invoering van Pijler 2 als een zogenaamde gemeenschappelijke aanpak (common approach) wordt beschouwd en dat de landen hem bijgevolg niet verplicht moeten invoeren. Maar door de overeenkomst van het Inclusief Kader over de tweepijleroplossing te ondertekenen, aanvaarden de landen wel dat andere landen Pijler 2 in de praktijk omzetten. In haar meest recente mededeling verklaart de OESO (2022) dat het technische werk rond Pijler 2 bijna afgerond is. Ze wijst erop dat het nu aan de leden van het Inclusief Kader is om Pijler 2 in te voeren en dat er al veel vooruitgang is geboekt. Het lijkt erop dat veel landen een inwerkingtreding in 2024 plannen.

Wat zijn de effecten op de belastingontvangsten?

De impact op de inkomsten uit de vennootschapsbelasting verschilt sterk tussen Pijler 1 en Pijler 2. Pijler 1 verandert de manier waarop minstens een deel van de heffingsbevoegdheden wordt verdeeld tussen landen ingrijpend. Niettemin zou dit slechts tot een geringe of zelfs verwaarloosbare toename van de wereldwijde belastingontvangsten leiden. De invoering van een minimaal effectief belastingtarief in uitvoering van Pijler 2 daarentegen zou de wereldwijde ontvangsten uit vennootschapsbelasting sterk kunnen doen toenemen.

Voor de wereldwijde effecten op de belastingontvangsten van Pijler 1 verwijzen we naar recente IMF-ramingen (2022). Volgens de analyse van het IMF zou de herverdeling van een deel van de overwinsten naar marktlanden ongeveer € 150 miljard bedragen, wat een fractie is van de totale winst van de multinationals. Daarnaast schat het IMF dat een 140-tal multinationals invloed zou ondervinden van Pijler 1. Dat aantal is in lijn met de verwachtingen van de OESO (2021b), die stelt dat Pijler 1 van toepassing zal zijn op ongeveer 100 van de grootste en meest winstgevende multinationals.

Bij de analyse van de effecten op de belastingontvangsten van de invoering van Pijler 2 wordt zowel het statische als het dynamische effect – met inbegrip van gedragseffecten – in aanmerking genomen. Het is belangrijk op te merken dat de ramingen sterk uiteenlopen tussen de studies. De drie belangrijkste verklarende factoren voor de aanzienlijke verschillen zijn: (i) verschillen in de gebruikte data, zowel in dekking als in duur, (ii) verschillen in de extra aannames die nodig zijn voor een statische raming en (iii) verschillen in de wijze waarop de gedragsreactie van ondernemingen en overheden wordt beoordeeld.

Volgens ramingen van de OESO (2020) over de invoering van een minimaal effectief belastingtarief van 15 % zullen – gedragsreacties buiten beschouwing gelaten – de wereldwijde ontvangsten uit vennootschapsbelasting met 1,7 tot 2,9 % toenemen. Wordt het dynamische gedrag van bedrijven en overheden in aanmerking genomen, dan zouden de inkomsten kunnen stijgen tot bijna 4 % van de huidige wereldwijde ontvangsten uit vennootschapsbelasting. Volgens het IMF (2022) zal Pijler 2 leiden tot een stijging van de wereldwijde inkomsten uit vennootschapsbelasting met ongeveer 4,8 % op jaarbasis. Minder belastingconcurrentie en dus rekening houdend met dynamisch gedrag zou leiden tot extra ontvangsten van 8,1 % van de huidige wereldwijde inkomsten uit vennootschapsbelasting.

Wat zijn de overige economische effecten?

Als gevolg van de invoering van Pijler 2 stijgt het effectieve belastingtarief op bedrijfsinvesteringen voor multinationals die onder de regeling vallen. In de mate dat landen zullen reageren door hun algemeen tarief in de vennootschapsbelasting op te trekken, worden ook andere bedrijven getroffen.

Wanneer het effectieve belastingtarief stijgt, nemen de gebruikerskosten van kapitaal toe. Dat is het minimumrendement vóór belasting op een investering dat een onderneming moet halen om na betaling van belastingen break-even te draaien. De OESO (2020) toont aan dat wanneer de tweepijleroplossing wereldwijd wordt ingevoerd, het effectieve marginale vennootschapsbelastingtarief gemiddeld met 1,4 procentpunt stijgt. Bij de evaluatie van het precieze effect op investeringskeuzes van bedrijven moet evenwel rekening worden gehouden met het onderscheid tussen het effect op i) de verschuiving van investeringen tussen entiteiten van de multinational en ii) wijzigingen in de totale investeringen op het niveau van de multinationale groep. Zoals de OESO (2020) aangeeft, worden de investeringen op het niveau van de multinational mogelijk minder beïnvloed, aangezien de investering alleen verschuift van de ene locatie naar de andere. Dat merken ook Devereux et al. (2020) op, die erkennen dat hogere belastingtarieven de mondiale economische efficiëntie ten goede zouden kunnen komen. Het idee daarachter is dat minder versnipperde effectieve belastingtarieven tussen landen leiden tot minder door belastingen verstoorde locatie- en investeringsbeslissingen.

Hoewel er nog veel onzekerheid rond bestaat, staat het vast dat de ontvangsten uit vennootschapsbelasting door Pijler 2 zullen toenemen. Bovendien is de negatieve impact op de economische activiteit van de invoering van dergelijke impliciete belastingverhoging beperkt, i.e. volgens de OESO (2020) tot minder dan 0.1 % van het bbp. De huidige begrotingssituatie in veel Europese economieën – met aanzienlijke pakketten fiscale steunmaatregelen in de strijd tegen de energie- en inflatiecrisis – zorgt ervoor dat een stijging van de belastingontvangsten, zonder significant negatieve economische impact, zeer welkom zou zijn om de houdbaarheid van de overheidsfinanciën te herstellen of te handhaven. Aangezien deze extra ontvangsten als permanent kunnen worden beschouwd, zouden zij bovendien in de toekomst kunnen worden gebruikt om de optimale mix van belastingen op de verschillende productiefactoren te heroverwegen, en dus om de belasting op arbeid te verlagen. Andere mogelijkheden bestaan erin de inkomsten te gebruiken voor overheidsinvesteringen of om de totale overheidsschuld terug te dringen. Al met al kan worden aangenomen dat de extra inkomsten een over het algemeen positief effect op de economie zullen hebben.

Bovendien kan de tweepijleroplossing het gelijke speelveld tussen multinationals en kleinere ondernemingen gedeeltelijk herstellen. Grote multinationals betalen traditioneel een lager minimaal effectief belastingtarief omdat ze een grotere verscheidenheid aan fiscale planningsmogelijkheden hebben. Dat creëert een concurrentienadeel voor kleinere ondernemingen en doet de concurrentie tussen bedrijven afnemen. Daardoor zouden uiteindelijk zeer grote multinationals met een zeer grote (monopolistische?) marktmacht kunnen ontstaan, wat zou kunnen leiden tot o.a. minder welvaart voor de consument, minder innovatie en meer mogelijkheden tot winstverschuiving. Er kunnen dus extra indirecte positieve economische effecten worden verwacht door de inwerkingtreding van Pijler 2, aangezien het concurrentienadeel inzake de effectieve belastingdruk, voor kleine en middelgrote ondernemingen zou afnemen.

Tot slot enkele andere beschouwingen over de tweepijleroplossing

Via hun binnenlandse vennootschapsbelastingstelsel bieden landen een breed scala aan belastingvoordelen en -verminderingen. Doorgaans verlagen deze belastingvoordelen het effectieve vennootschapsbelastingtarief van een onderneming. Een algemeen punt van kritiek op de opzet van Pijler 2 is de manier waarop deze fiscale bepalingen erin worden behandeld. Over het algemeen wordt in de regels van Pijler 2 geen onderscheid gemaakt tussen belastingvoordelen die sociaal wenselijke activiteiten zoals investeringen in O&O aanmoedigen en de belastingvoordelen die een instrument voor belastingconcurrentie vormen.

Kijken we naar de belastingvoordelen in België, dan zou de verminderde doeltreffendheid van de fiscale bepalingen voor multinationals die onder de regeling vallen, een aantal averechtse gevolgen kunnen hebben. Een vaak gehoorde kritiek is dat Pijler 2 de Belgische belastingvoordelen voor O&O aanzienlijk minder doeltreffend zou maken. Die bewering verdient echter de nodige nuance.

Om te beginnen hebben de O&O-belastingvoordelen als voornaamste doelstelling particuliere investeringen in O&O aan te moedigen. Ze mogen niet in de eerste plaats worden ingezet als instrument dat alleen voor belastingconcurrentie dient. Wat inputgerelateerde O&O-belastingvoordelen betreft, levert onderzoek van Dumont (2019) overtuigend bewijs voor België dat de verschillende regelingen voor gedeeltelijke vrijstelling van de bedrijfsvoorheffing op de lonen van O&O-personeel effectief zijn in het stimuleren van extra O&O-activiteiten. Wanneer bedrijven gebruikmaken van deze regelingen voor gedeeltelijke vrijstelling, wordt hun gemiddelde effectieve belastingtarief niet beïnvloed, aangezien de bijbehorende subsidie op de lonen van O&O-personeel ook tegen het vennootschapsbelastingtarief wordt belast. Bijgevolg blijft deze fiscale stimulans voor O&O, zelfs met de regels van Pijler 2, zeer doeltreffend.

O&O-belastingkredieten daarentegen verlagen het effectieve belastingtarief van een onderneming. Wanneer ze worden toegekend aan multinationals die de regels van Pijler 2 moeten volgen, maakt dit ze minder doeltreffend wanneer het gebruik ervan resulteert in een effectief belastingtarief onder het minimumtarief. Zoals Salehy (2022) opmerkt, gelden er evenwel speciale regels voor gekwalificeerde terugbetaalbare belastingkredieten. Wij menen dat het Belgische belastingkrediet voor O&O kan worden beschouwd als een gekwalificeerd terugbetaalbaar belastingkrediet. Voor de berekening van het effectieve belastingtarief beschouwen de Pijler 2-regels een gekwalificeerd terugbetaalbaar belastingkrediet als een deel van het gekwalificeerde inkomen, en niet als een vermindering of terugbetaling van belastingen. Dit is een gunstige behandeling omdat het effectieve belastingkrediet hierdoor veel minder wordt verlaagd dan wanneer het krediet zou worden behandeld als een zuivere belastingvermindering. Bijgevolg zouden zelfs voor multinationals die onder de regeling vallen, belastingkredieten voor O&O een doeltreffend instrument kunnen zijn/ blijven om private investeringen in O&O te stimuleren.

Anderzijds zal een fiscaal beleid dat gericht is op de output van innovatie via een octrooi-/intellectuele-eigendomsaftrek het effectieve belastingtarief van een onderneming inderdaad aanzienlijk verlagen. Als gevolg daarvan zal de inwerkingtreding van Pijler 2 dit voorkeursbelastingstelsel fors minder aantrekkelijk maken voor multinationals die onder de regeling vallen. Merken we evenwel op dat er bewijs voor bestaat dat belastingaftrekken voor intellectuele eigendom niet noodzakelijk een stimulans zijn voor O&O-investeringen. Zo reduceren ze het voorafgaande risico van innovatie niet, omdat ze alleen succesvolle projecten belonen.

Men zou dus kunnen stellen dat belastingaftrekken voor intellectuele eigendom vooral een instrument van belastingconcurrentie zijn. En Pijler 2 is net bedoeld om belastingconcurrentie aan te pakken, de race‑to‑the‑bottom in de vennootschapsbelasting in te perken en ervoor te zorgen dat multinationals een rechtvaardig deel aan belastingen betalen. Een voorkeursbelastingstelsel zal minder effectief zijn voor het aantrekken van multinationals en de bijbehorende investeringen. Om dit te counteren zouden landen meer kunnen inzetten op andere factoren zoals de kwaliteit van de openbare infrastructuur en hoogopgeleide arbeidskrachten. Men moet echter ook beseffen dat de concurrentie tussen potentiële locaties zou kunnen verschuiven naar andere belastinggebieden, zoals de belasting op hoogopgeleide arbeidskrachten.

Tot slot dienen enkele belangrijke elementen en gevolgen van het ontwerp van Pijler 1 en Pijler 2 te worden benadrukt. Zoals toegelicht door Valenduc (2021) heeft Pijler 1 een aantal aantrekkelijke kenmerken, aangezien daarmee een eerste stap wordt gezet in de richting van een uniforme belastingheffing, zo wordt . het bedrag van de overgedragen heffingsrechten bepaald op het niveau van de multinationale groep en dus op een geconsolideerde grondslag. Bovendien wordt het bestemmingsbeginsel gebruikt om de resulterende heffingsrechten over de landen te verdelen. Aangezien de verkoop aan eindverbruikers een veel immobielere belastinggrondslag is dan de productie, laat dit minder ruimte voor belastingconcurrentie tussen landen. Dit impliceert natuurlijk ook – zoals onder meer Bauer (2020) betoogt – dat de heffingsbevoegdheid van bepaalde kleine open economieën naar de grootste landen ter wereld kan worden verschoven. Het moet echter duidelijk zijn dat dit niet noodzakelijk geldt voor alle kleine economieën, maar alleen voor investeringshubs met lage belastingen.

Naarmate het gebruik van voorkeursbelastingstelsels minder doeltreffend wordt om de investerings- en productiekeuzes van grote multinationals te sturen, zouden grote landen bovendien opnieuw meer voordeel kunnen halen dan andere kleinere en open economieën. Deze bewering is moeilijk vooraf te beoordelen aangezien gedragsreacties zeer moeilijk te voorspellen zijn. We kunnen daarentegen wel stellen dat voor kleine, open geavanceerde economieën zoals België belastingconcurrentie niet het enige instrument is en zou moeten zijn om economische activiteit van wereldwijd actieve bedrijven aan te trekken. Andere locatiespecifieke determinanten zoals onze geografische ligging in Europa, O&O-steun – die, zoals hierboven toegelicht, effectief zal blijven – en hoogopgeleide arbeidskrachten spelen ook een belangrijke rol.

Ten slotte is het, wat de werkingssfeer van Pijler 1 en Pijler 2 betreft, moeilijk te begrijpen waarom er voor de twee pijlers een verschillende drempel geldt inzake welke bedrijven er onderhevig aan zijn. Pijler 1 heeft een uiterst beperkte reikwijdte, wat zeer te betreuren is. Het zou raadzaam zijn de drempel voor Pijler 1 ten minste op het niveau van die voor Pijler 2 te brengen. En waarom zou de groep van bedrijven die aan de Pijler 2-regels moeten voldoen niet kunnen worden uitbreid? Alle winstmakende ondernemingen zouden een rechtvaardig deel aan belastingen moeten betalen. Een algemeen minimaal effectief belastingtarief van 15 % zou de belastingconcurrentie tussen landen aanzienlijk kunnen verminderen en kunnen bijdragen aan een efficiëntere verdeling van de belastingdruk tussen de productiefactoren.

Conclusie

Al met al is de tweepijleroplossing een eerste stap in de goede richting op weg naar een nieuwe visie op internationale belastingheffing. Bovendien zal zij daadwerkelijk de beoogde resultaten opleveren, namelijk de belastingconcurrentie tussen landen doen afnemen, de plaats waar bedrijven belasting betalen terug meer koppelen aan de plaats waar ze waarde creëren, en ervoor zorgen dat grote internationaal actieve bedrijven hun rechtvaardig deel aan belastingen betalen. Hierdoor zouden de globale inkomsten uit de vennootschapsbelasting ook aanzienlijk kunnen toenemen. De bij de OESO onderhandelde multilaterale overeenkomst zou bijgevolg in belangrijke mate kunnen bijdragen aan een efficiëntere verdeling van de belastingdruk over de verschillende productiefactoren. Beleidsmakers moeten daarom worden gestimuleerd om de tweepijleroplossing in de praktijk te brengen. Daarnaast moeten toekomstige internationale inspanningen erop gericht zijn de vennootschapsbelasting verder substantieel internationaal te harmoniseren door een gemeenschappelijke geconsolideerde heffingsgrondslag na te streven. Dit zou de fiscale rechtvaardigheid en de algemene efficiëntie aanzienlijk verhogen en de compliancekosten fors doen afnemen.

Auteur: Schoonackers, R.

Overgenomen van Een nieuwe kijk op de vennootschapsbelasting in een geglobaliseerde economie | nbb.be