Waardebeleggers dreigen achter de feiten aan te hollen. Hun methodiek om aandelen te taxeren, is achterhaald. De immateriële activa, die belangrijker zijn geworden voor de toekomstige winstgevendheid van bedrijven, laten zich nu eenmaal moeilijk waarderen via de klassieke regels. Er is behoefte aan een nieuwe aanpak. De leer van Benjamin Graham en Warren Buffett moet op de schop.

Zowat twintig jaar geleden stortten de koersen van de internetbedrijven op de Nasdaq-beurs in. Ze hadden er toen een spectaculaire stijging opzitten en noteerden tegen ongekend hoge waarderingen. In maart 2000 bereikten ze hun piek en spatte de zeepbel uiteen.

Het zorgde meteen voor de terugkeer van de strenge waarderingsmethoden die in de jaren dertig van vorige eeuw werden ontwikkeld door Benjamin Graham, de grondlegger van het waardebeleggen of value investing, en nadien werden gepopulariseerd door Warren Buffett. Waarde betekent voor de aanhangers van deze school een lage prijs in vergelijking met de winstgevendheid van het bedrijf of de boekwaarde van de activa.

Tijdens het dotcom-tijdperk was een voorzichtige en strenge toepassing van deze criteria niet aan de orde. Om de hoge koersen te verantwoorden, gebruikten analisten vage maatstaven zoals het aantal bezoekers voor een website of engagement. Desnoods spraken ze eenvoudigweg over ‘de opportuniteit’.

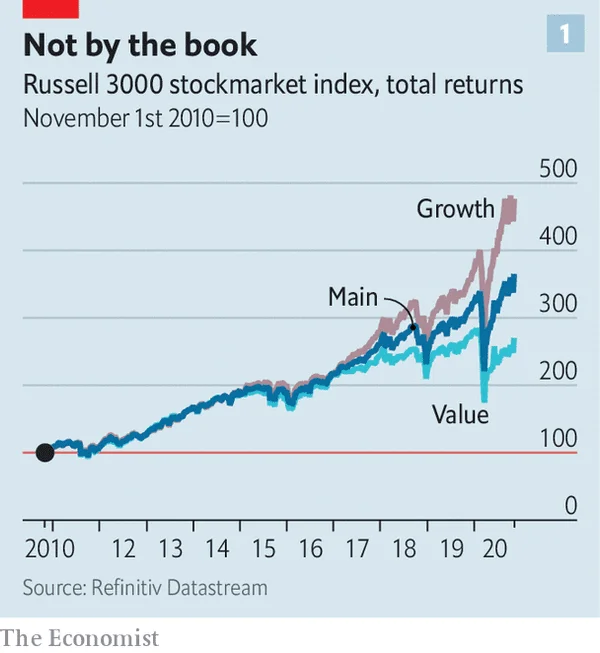

Velen zien momenteel een herhaling van de dotcomwaanzin. De Amerikaanse aandelenhandel werd gedurende een groot deel van het afgelopen decennium aangevuurd door een elite van technologie-aandelen zoals Apple, Alphabet (Google), Facebook, Microsoft en Amazon. De waardeaandelen die de voorkeur genoten van de discipelen van Graham kwijnden opnieuw weg. Maar er is misschien weer verandering op komst. De kansen lijken terug gekeerd. De technologieaandelen gingen recentelijk in de verkoop. En de waardeaandelen stegen weer, nu het coronavirus de hoop op een terugkeer naar een normale economie voedt. Dit kan het begin zijn van een langverwachte rotatie van overprijsde technologieaandelen naar veel goedkopere cyclische titels. Zij doen het traditioneel goed in een sterke economie. Misschien zijn waardebeleggingen terug.

Dit zou geruststellend kunnen zijn. Het kan eerherstel bieden voor de manier van waarderen van bedrijven waarin een aantal van de meest succesvolle beleggers voor het grootste deel van de voorbije eeuw hun vertrouwen stelden.

De ongemakkelijke waarheid is echter dat sommige kenmerken van waarde-investeringen ongeschikt zijn voor de huidige economie. Nu het industriële tijdperk plaats maakt voor de digitale era wordt de intrinsieke waarde van bedrijven niet langer goed opgepikt met de klassieke waarderingsmethodes, stellen Michael Mauboussin en Dan Callahan van Morgan Stanley Investment Management in een recent essay.

Bij het selecteren van de koopwaardige aandelen blijft het essentieel om te profiteren van de kloof tussen de prijs van een aandeel en zijn echte waarde. De uitvoering ervan is evenwel gecompliceerder geworden door een verschuiving van het belang van materiële activa naar immateriële activa. Dit hangt samen met de evolutie van een economie waarin fabrieken, kantoorgebouwen en machines een sleutelrol speelden naar een economie waarin software, ideeën, merken en algemene kennis het belangrijkst zijn.

De manier waarop immateriële activa worden gewaardeerd, of beter gezegd niet worden gewaardeerd, verstoort de vaststelling van de winsten en de boekwaarde. Daardoor zijn ze minder betrouwbaar voor de berekening van de waarde van een bedrijf.

De basiswerken van Benjamin Graham

Een andere benadering is nodig. Daarvoor moeten we niet terugvallen op de onbetrouwbare praktijken van het dotcom-tijdperk, maar zoeken naar een serieuze methode, die gestoeld is op logica en financiële theorie. De erfenis van het old-school waardebeleggen heeft het voor een nieuwe aanpak echter moeilijk gemaakt om te wortelen.

Om te begrijpen hoe de beleggingsfilosofie van Benjamin Graham zo dominant werd, moeten we zowat een eeuw terug in de tijd, toen de aandelenmarkten nog onvolwassen waren. De beurskoersen waren wispelturig. Beslissingen om aandelen van een bepaald bedrijf te kopen, werden gebaseerd op een tip, voorkennis, een vooroordeel of een buikgevoel. Ideeën over waardebepaling ontluiken nog maar pas.

Er ontstond echter stilaan een nieuwe klasse van aandelenbeleggers. Vooruitziende beheerders van schenkingen aan universiteiten zagen dat aandelen – met name de titels die werden gedekt door hypotheken, spoorwegen of openbare voorzieningen – voordelen hadden in vergelijking met obligaties, die toen de voorkeur genoten van langetermijnbeleggers zoals verzekeringsmaatschappijen.

Deze nieuwe kerk had snel twee basisteksten. In 1934 publiceerde Graham samen met David Dodd ‘Security Analysis’, een uitgebreide beschrijving van technieken voor het beoordelen van bedrijfsgegevens bij het selecteren van koopwaardige aandelen. Een ander boek van Graham valt makkelijker te lezen en is misschien ook invloedrijker. ‘The Intelligent investor’, voor het eerst gepubliceerd in 1949, kreeg herhaaldelijk nieuwe edities tot zijn dood in 1976. De eerste editie bevat analyses die vandaag nog even relevant zijn als zeventig jaar geleden.

Centraal in beide werken staat het onderscheid tussen de prijs en de waarde van een aandeel. De prijs is de resultante van een wispelturige stemming, van hebzucht en angst. De intrinsieke waarde hangt daarentegen af van de winstcapaciteit van een bedrijf. Die vloeit op zijn beurt weer voort uit de kapitaalgoederen die in de boekhouding zijn opgenomen zoals fabrieken, machines, kantoorgebouwen, enzovoort.

Deze methodiek steunt zwaar op de bedrijfsrekeningen. De waardering van een aandeel moet gebaseerd worden op een conservatief ingeschat veelvoud van toekomstige winsten, die zelf voortkomen uit een nuchtere projectie van recente trends. De boekwaarde van de activa van het bedrijf biedt een extra controle.

Het verleden kan daarbij slechts een ruwe gids zijn voor de toekomst. Maar volgens Graham is het niettemin een “meer betrouwbaardere waarderingsbasis dan een toekomst die uit de lucht van optimisme of pessimisme wordt geplukt”. Om rekening te houden met eventuele fouten in de berekening zouden beleggers als extra voorzorgsmaatregel een veiligheidsmarge moeten nemen tussen de prijs die ze voor een aandeel betalen en de intrinsieke waarde ervan. Wees dus voorzichtig en kies aandelen met een lage koers/winst-verhouding of een lage koers/boekwaarde-verhouding.

De mythe van Warren Buffett

De duurzame status van zijn benadering dankt Graham overigens meer aan zijn rol als mentor dan aan de reputatie die hijzelf als belegger had. Graham gaf les in het selecteren van koopwaardige aandelen aan Columbia University. Zijn beroemdste student was Warren Buffett, die Grahams beleggersbelijdenis overnam, er eigen inzichten aan toevoegde en een van de rijkste mensen ter wereld werd.

De verhalen rond het succes van Buffett zijn net zo belangrijk als de cijfers, betoogde Aswath Damodaran van New York University’s Stern School of Business in een recente serie YouTube-lezingen over waarde-investeringen. De gedurfde aankoop van aandelen in American Express toen dat in 1964 door een moeilijke periode ging, de beslissing om zijn Buffett Partnerschap in 1969 te ontbinden omdat er geen koopjes mee gevonden konden worden, de manier waarop hij tientallen jaren later stoïcijns buiten de dotcom-manie bleef: deze verhalen maken deel uit van de Buffett-legende. De filosofie van waardebeleggen werd door associatie gepolijst.

Het hielp ook dat financiële academici de zegen gaven aan het waardebeleggen. Een empirische studie in 1992 door fr Nobelprijswinnende specialist in financiële theorie Eugene Fama en Kenneth French vond dat de volatiliteit, een maatstaf voor het risico, het rendement van aandelen tussen 1963 en 1990 niet verklaarde. Dat was in tegenstelling tot wat de academische theorie suggereerde. In plaats daarvan stelden ze vast dat aandelen met een lage koers/boekwaarde-verhouding op de lange termijn een veel hoger rendement opleverden dan aandelen met een hoge koers/boekwaarde. De financiële school, waartoe deze auteurs behoren, concludeerde dat de koers/boekwaarde-verhouding een indicatie voor het risico kon zijn. Voor een andere school met waardebeleggers was de studie een bewijs van marktinefficiëntie én een validatie van hun waardebenadering.

Dit alles had een blijvende impact. “De meeste beleggers beschrijven zichzelf bijna automatisch als waarde-investeerders, omdat het als goed wordt beoordeeld dat te doen”, zegt Damodaran. Waarom zouden ze het ook niet doen? Elke belegger is een waardebelegger, zelfs als hij niet gehecht is aan boekwaarde of toekomstige inkomsten als de manier om aandelen te selecteren. Geen enkel verstandig persoon wil te veel betalen voor zijn aandelen.

De waarde is niet langer tastbaar

Het probleem is dat “waarde” een label is geworden voor een beperkte soort analyse die vaak middelen verwart met doelen. De aanpak werkt al een tijdje niet meer goed. Gedurende een groot deel van het afgelopen decennium zijn waardeaandelen achtergebleven bij de algemene markt en zelfs ver achtergebleven bij de ‘groei’-aandelen, hun tegenpool (zie grafiek 1).

Ouderwetse waardebeleggingen staan steeds meer op gespannen voet met hoe de economie werkt. In de tijd van Graham was de ruggengraat van de economie tastbaar kapitaal. Maar de zaken zijn veranderd. Wat bedrijven onderscheidend en dus waardevol maakt, is in de eerste plaats niet langer hun eigendom van fysieke activa. De verspreiding van productietechnologie buiten de rijke wereld heeft daarvoor gezorgd. Elk nieuw ontwerp voor een gadget of kledingstuk kan door contractfabrikanten op bestelling worden geassembleerd uit onderdelen die door een willekeurig aantal fabrieken van derden zijn gemaakt. De waarde van een smartphone of een paar chique sportschoenen zit nu vooral in het ontwerp, niet meer in de productie.

In een diensteneconomie zit de waarde van een bedrijf in toenemende mate in immateriële activa die u niet gemakkelijk kunt aanraken, zien of tellen. Dat kan software zijn. Denk aan het zoekalgoritme van Google of het Windows-besturingssysteem van Microsoft. Het kan een consumentenmerk zijn zoals Coca-Cola. Het kan even goed een octrooi op medicijnen zijn of een auteursrecht. Veel ongrijpbare rijkdom is nog neveliger dan dat. Complexe toeleveringsketens of een reeks distributiekanalen, die geen van beide gemakkelijk te repliceren zijn, zijn immateriële activa. Dat geldt ook voor de vaardigheden van het personeel van een bedrijf. In sommige gevallen is de meest waardevolle troef van allemaal de bedrijfscultuur: een reeks routines, prioriteiten en verbintenissen die door het personeel zijn geïnternaliseerd. Het kan niet altijd worden neergeschreven. Het is nog minder eenvoudig om er een getal op te kleven in een spreadsheet. Maar het kan toch van grote waarde zijn.

De nachtmerrie van de boekhouder

Er zijn drie belangrijke aspecten waarmee rekening gehouden moet worden met betrekking tot immateriële goederen, zegt Mauboussin: hun meting, hun kenmerken en hun implicaties voor de manier waarop bedrijven worden gewaardeerd.

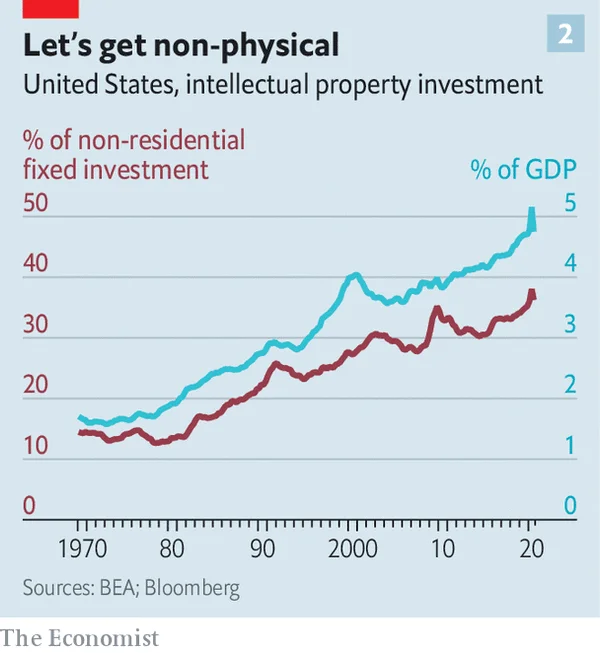

Beginnen we met de meting. Het vaststellen van immateriële activa is bij uitstek verraderlijk. De nationale rekeningen van de VS en heel wat andere landen hebben niettemin vooruitgang geboekt bij het aanpakken van deze uitdaging. Sommige uitgaven die vroeger als productiekosten werden opgenomen zoals onderzoek & ontwikkeling en softwareontwikkeling worden nu in bbp-cijfers als kapitaaluitgaven behandeld. Het effect op de gemeten investeringen is vrij duidelijk (zie grafiek 2).

In de bedrijfsrekeningen is de behandeling van immateriële activa nog een beetje een puinhoop. Door hun aard hebben ze onduidelijke grenzen. Ze maken het accountants moeilijk. Niet elke dollar die aan onderzoek en ontwikkeling of reclame-uitgaven wordt besteed, is toe te schrijven aan een octrooi of een merk. Hoe meer ruimte een bedrijf heeft om dagelijkse kosten om te zetten in kapitaalgoederen, hoe meer ruimte er is om te rommelen met de gerapporteerde winsten. Daarom worden dergelijke uitgaven, op enkele uitzonderingen na, in de bedrijfsrekeningen behandeld als bedrijfskosten zoals huur of elektriciteit.

De behandeling van immateriële activa bij fusies maakt daar een aanfluiting van. Als een bedrijf bijvoorbeeld $2 miljard betaalt voor een ander bedrijf dat $1 miljard aan materiële activa heeft, wordt de resterende $1 miljard geteld als immateriële activa. Dat kan ofwel als een taxeerbare merkwaarde, ofwel als ‘goodwill’. Dat vertekent vergelijkingen. Bij een onderneming die merken door fusie verwerft, worden die in haar boekwaarde weerspiegeld. Bij een bedrijf dat eigen merken ontwikkelt, is dat niet het geval.

De vier S’en

Het tweede belangrijke aspect van immateriële activa is hun unieke eigenschappen. Een bedrijf waarvan de meeste activa immaterieel zijn, gedraagt zich anders dan een bedrijf waarvan de activa meestal materieel zijn. Immateriële activa zijn ‘niet-strijdende’ goederen: ze kunnen door veel mensen tegelijk worden gebruikt. Denk aan het recept voor een generiek geneesmiddel of het ontwerp van een halfgeleider. Dat maakt ze anders dan fysieke goederen, waarvan het gebruik exclusief is. Het gebruik ervan door de ene sluit het gebruik ervan door de andere uit.

In hun boek ‘Capitalism without capital’ gaven Jonathan Haskel en Stian Westlake een nuttige taxonomie, die ze de vier S’en noemden: schaalbaarheid, sunkenness (verzonkenheid), spillover (overloopeffecten) en synergieën. Daarvan springt schaalbaarheid het meest in het oog. Immateriële activa kunnen steeds opnieuw gebruikt worden zonder verval of beperkingen. Schaalbaarheid wordt turbogeladen met netwerkeffecten. Hoe meer mensen gebruik maken van de diensten van een bedrijf, hoe nuttiger ze ook zijn voor andere klanten. Ze genieten van een hoger rendement naarmate de schaal toeneemt. Hoe groter ze worden, hoe goedkoper het is om een bijkomende klant te bedienen.

De grote zakelijke successen van het afgelopen decennium – Google, Amazon en Facebook in de VS en Alibaba en Tencent in China – groeiden uit tot een omvang die niet algemeen werd voorspeld. Maar er zijn ook tal van oudere bedrijven met beperkte activa, die werden gebouwd op dergelijke netwerk-effecten. Denk aan Visa en Mastercard.

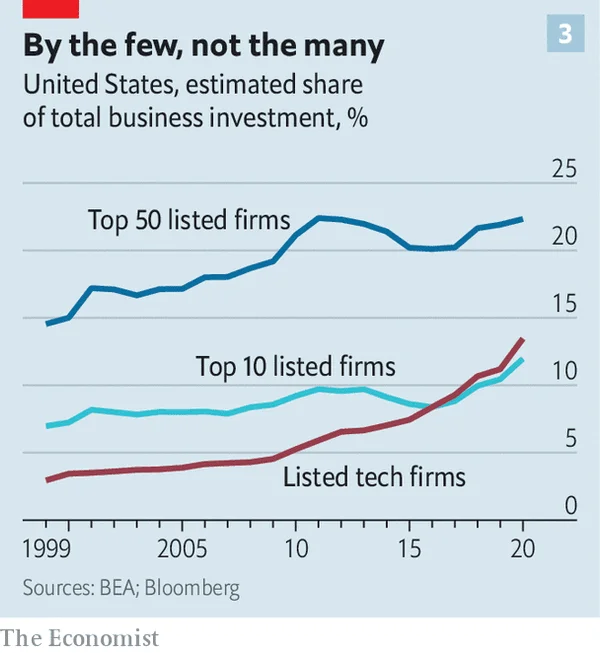

Het resultaat is dat industrieën worden gedomineerd door één of enkele grote spelers. Hetzelfde geldt voor kapitaaluitgaven. Een klein aantal toonaangevende bedrijven is goed voor een groot deel van de totale investeringen (zie grafiek 3).

Materiële activa hebben meestal een zekere tweedehandswaarde. Immateriële activa zijn anders. Sommige zijn verhandelbaar: u kunt een bekend merk verkopen of een patent in licentie geven. Maar vele zijn dat niet. U kunt niet (of niet gemakkelijk) een set van zakenrelaties met leveranciers te gelde maken. Dat betekent dat de kosten voor het creëren van het actief niet terug te verdienen zijn, daarom spreken Haskel en Westlake van de verzonkenheid.

Zakelijke en productideeën kunnen gemakkelijk door anderen worden gekopieerd, tenzij er een juridisch middel is om dit te voorkomen zoals een octrooi of auteursrecht. Dit geeft aanleiding tot overloopeffecten van het ene bedrijf naar het andere. En ideeën vermenigvuldigen zich dan nog eens vaak in waarde als ze worden gecombineerd met andere ideeën. Immateriële zaken hebben bijgevolg de neiging om grotere synergieën te genereren dan tastbare zaken.

Lopende uitgave of investering?

Het derde aspect van immateriële activa slaat op de implicaties ervan voor investeerders. Als een deel van de kosten die een bedrijf maakt geen lopende uitgaven zijn, maar uitgaven voor immateriële activa die toekomstige kasstromen genereren, dan worden de toekomstige opbrengsten ondergewaardeerd. Hoe meer een bedrijf besteedt aan reclame, onderzoek en ontwikkeling, opleiding van het personeel, softwareontwikkeling enzovoort, hoe meer het beeld vertekend is.

Het onderscheid tussen een lopende uitgave en een investering is cruciaal voor aandelen-analyse. Een belangrijk onderdeel van de taak van de aandelenanalist is het vatten van zowel de omvang van de investering als het rendement ervan. Dit is geen bijzonder nieuw argument, merken Mauboussin en Callahan op. Het is bijna zestig jaar geleden gemaakt in een baanbrekend artikel van Merton Miller en Francesco Modigliani, twee Nobelprijswinnende economen. Zij verdeelden de waarde van een bedrijf in twee delen. Het eerste – noem het de stabiele toestand – veronderstelt dat het bedrijf zijn huidige winst in de toekomst kan behouden. Het tweede is de huidige waarde van de toekomstige groeikansen, in essentie wat het bedrijf zou kunnen worden. Dit deel hangt af van zijn investeringen: hoeveel het bedrijf daaraan besteedt, het rendement erop en hoe lang de opportuniteit duurt.

De aard van de immateriële activa maakt dit tot een lastige berekening. Maar een analyse die de moeite waard is, is meestal moeilijk. “Je kunt geen afstand doen van je verantwoordelijkheid om de omvang van de investering en het rendement ervan te begrijpen,” zegt Mauboussin. Ouderwetse waarde-investeerders leggen de nadruk op de stabiele toestand en negeren grotendeels het deel van de groeikansen. Voor een jong bedrijf dat in staat is om exponentieel te groeien door gebruik te maken van de toenemende schaalopbrengsten zal de toekomstige situatie het grootste deel van de waardebepaling uitmaken. Voor zo’n bedrijf met een hoog rendement is het zinvol om de winst weer in het bedrijf te steken en zelfs te lenen om verdere investeringen te financieren.

Het kiezen van winnaars in een immateriële economie – en het betalen van een prijs voor aandelen die in verhouding staat tot hun kansen op succes – is niet voor de beleggers met een zwakke maag. Sommige investeringen zullen mislukken. Door de verzonkenheid kunnen sommige kosten niet worden terugverdiend. Netwerkeffecten geven aanleiding tot ‘winner-takes-all’ of ‘winner-takes-most’-markten, waarin het op één na beste bedrijf maar een fractie van het beste waard is.

Waardebeleggen lijkt veiliger. Maar de zoektocht naar aandelen met een lage koers/boekwaarde-verhouding of koers/winst-verhouding leidt waarschijnlijker naar ondernemingen die hun beste tijd al achter de rug hebben, veeleer dan naar bedrijven die in de toekomst succesvol zullen zijn.

Loslaten van het concrete

Het idee van de fundamentele waarde is niet veranderd. Het belangrijkste inzicht van Graham was dat de prijs soms onder de intrinsieke waarde daalt (in dat geval, kopen) en soms boven de intrinsieke waarde stijgt (in dat geval, verkopen).

In een economie die grotendeels bestond uit materiële activa kon je misschien vertrouwen op een groeiaandeel dat teruggevallen was en een waarde-aandeel dat achterbleef. Omkering naar het gemiddelde was aan de orde van de dag. Maar in een wereld van toenemende schaalopbrengsten zal een bedrijf dat snel stijgt vaak blijven stijgen.

De economie is veranderd. De manier waarop beleggers over waardering denken, moet ook wijzigen. Dit is moeilijk als het waarderingsverschil tussen technologie- en waarde-aandelen zo grimmig is. Een correctie op een bepaald moment zou evenwel geen grote verrassing zijn.

De aantrekkingskracht van ‘oldschool’ waardebeleggen is dat het aan iets concreets is gekoppeld. Toekomstgerichte waarderingen zijn van nature meer speculatief. Sommigen zullen te ver extrapoleren, bubbels zijn misschien onvermijdelijk.

Toch zou Benjamin Graham, mocht hij vandaag nog leven, waarschijnlijk zijn denken herzien. Niemand, en zeker niet de vader van de waardevermeerdering, zei dat het zoeken naar koopwaardige aandelen gemakkelijk was.

Auteur: Johan Van Geyte

Dit artikel is overgenomen uit The Economist, Value investing is struggling to remain relevant